EU-Momskarusellen - Hur fungerar bedrägeriet med EU-momsen?

EU-moms bedrägeri. Hur går fusket med EU-momsen till? Vad är en momskarusell? Hur utnyttjar kriminella systemet med omvänd skattskyldighet? Vad är Missing Trader Fraud? Hur mycket pengar förlorar folket i EU på momsbedrägerierna? Vad är MTIC? Hur ser upplägget ut för "carousel fraud" med momsen i EU?

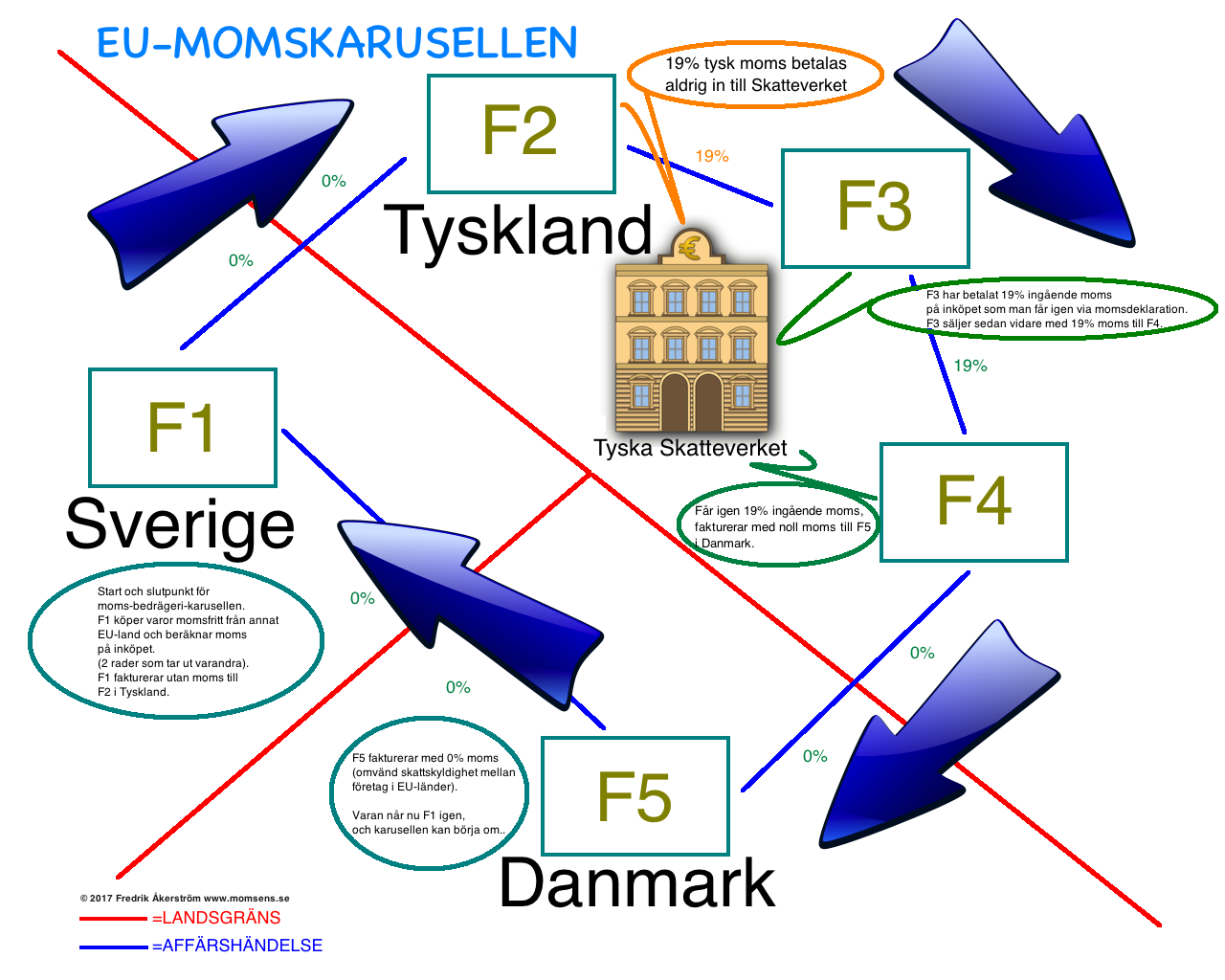

Karusellbedrägeri med EU-moms

Något som har ökat varje år inom EU är bedrägerierna med momsen på grund av reglerna kring omvänd skattskyldighet som gör att företag kan fakturera andra företag i andra EU-länder utan att ta ut någon moms. Istället är det köparen som beräknar moms på inköpet. Se exempel på bokföring och momsdeklaration vid köp från företag i annat EU-land här.

Hur går EU-moms-fusket till?

I sin enklaste form utgår de flesta momsbedrägerier på att man fakturerar en kund inrikes med t.ex. 25% moms som man då får när kunden betalar. Men istället för att betala in denna utgående moms på försäljningen försvinner bolaget och pengarna spårlöst innan Skattemyndigheten märker att något är fel. Om man anger i sin momsregistrering att man kommer omsätta (sälja) för under 1 miljon kr/år får man redovisa momsen årsvis. Det är lång tid att begå ett bedrägeri på innan myndigheterna ser att det inte kommer in några pengar. Får man istället igen ingående moms (p.g.a. inköp inrikes) är Skatteverket snabba med att kolla upp varför man får igen istället för betalar in moms.

Lucka i EU:s momssystem ger fler möjligheter till fusk

Kärnan till att det är möjligt att genomföra den här typen av bedrägeri med moms är EU:s så kallade förenklade hantering av moms mellan företag inom EU:s momsområde. Regeln som utnyttjas kallas Reverse charge eller Omvänd skattskyldighet, som innebär att köparen beräknar moms på inköpet istället för att säljaren lägger på utgående moms på försäljningen.

Detta gäller försäljning mellan företag i 2 olika EU-länder. Sedan utnyttjar det falska företaget att köparen inrikes har rätt att dra av (få igen) ingående moms på inköp, så det är inga problem att sälja vidare varorna med moms inrikes. Men det falska företaget (F2) betalar aldrig in den utgående momsen man fakturerat till F3. I detta exempel går alltså det tyska skatteverket miste om 19% moms som borde betalas in av F2. Men F2 är bara ett skalbolag eller skenbolag och finns bara under en mycket kort tid. Desto fler och större transaktioner man hinner göra under den korta tid företaget F2 finns, desto mer svindlar man EU:s skattebetalare på.

Momsbedrägeri med låtsasbank och utsläppsrättigheter

Som ett extremt exempel visade Uppdrag Granskning 170201 hur man utnyttjat detta till max genom att även sätta upp en falsk bank (en skuggbank i en lägenhet i Malmö) och genomfört en momskarusell med utsläppsrätter där Deutche Bank var en av skurkarna i dramat. Det kallas för världens största momssvindel, men det pågår hela tiden och enligt Bo Elkjaer (journalist på Danmarks radio) är nu förlusten för skattebetalarna i Europa uppe i ofattbara 168 miljarder EURO! Det är alltså ca 1580 miljarder SEK som kan jämföras med EU:s totala budget på ca 1300 miljarder SEK.

Flödesdiagram för EU-moms-fusk

Följande är bara ett fiktivt exempel baserat på bilden längre upp i artikeln och inte baserat på verklig händelse. Men grundprincipen är alltid samma sak - att ett företag i ledet inte betalar in sin moms till något av ländernas skatteverk.

F1 (Sverige) -> F2 (Tyskland)

Vi utgår från att startpunkten finns i Sverige. Företaget kallas här "F1". Det första F1 gör är att köpa in varor från ett annat land som ska användas i momssvindeln. Eftersom F1 köper en vara från annat EU-land betalar det inte moms på inköpet, utan beräknar istället momsen själv (2 rader som tar ut varandra). Detta eftersom F5 i Danmark fakturerar utan moms enligt reglerna för omvänd skattskyldighet. Detta är en förenkling som EU tagit fram för att göra det enklare för företagen att handla med varandra mellan länderna - en kompromiss med luckor. F1 säljer sedan vidare varorna till företaget F2 i Tyskland utan moms (omvänd skattskyldighet).

F2 är den stora skurken i cirkeln eftersom den agerar "Missing Trader". F2 köper in varor från F1 utan moms. MEN F2 betalar inte in den utgående moms som den fakturerat till F3 inrikes i Tyskland. Det är här momscikeln bryts och staten går miste om momspengarna. Men det tar lång tid för skatteverken att inse att F2 inte kommer betala in några momspengar på sin försäljning. Eftersom många nystartade företag mest har kostnader, och ofta bara får igen ingående moms på inköp under uppstartsperioden, är det svårt att upptäcka att F2 har en massa försäljning som den borde betala in momsen på. Det saknas alltså en mycket viktig kontrollfunktion i detta led av momssystemet.

Hade det förenklade regelverket inte funnits hade det blivit som handel mellan Norska och Svenska bolag, alltså export/import och importmoms. F2 hade då fått betala importmoms på 19% till tyska skatteverket på inköpet från F1 i Sverige, som man sedan fått begära tillbaka i en senare momsdeklaration. Man betalar alltså in pengar innan man får igen dom, vilket också är en av lösningarna på problemet. F2 går i detta fall jämt ut på momsen, man får igen lika mycket som man betalar in när man gjort försäljning och momsen blir då inte en kostnad, eftersom momsen inte ska vara en kostnad för företagen. Men med EU:s momssystem kan man alltså köpa saker momsfritt från andra EU-länder samtidigt som man fakturerar MED moms inrikes till sina kunder. Mellanskillnanden blir ren vinst om den inte betalas in till landets skatteverk.

En återgång till nationalstater löser alltså detta momsbedrägeriproblem över en natt!

Fler som tycker att det är dags att gå ur EU nu? Detta är bara ännu ett argument i en milslång lista av punkter och motiveringar till varför EU är dumt, dåligt och idiotiskt på så många sätt. Nu har EU kostat skattebetalarna 1580 miljarder extra utöver de hutlösa medlemsavgifterna. Snacka om förlustaffär. Röstade du JA till EU den 13:e november 1994? Då skickar vi räkningen till dig!

F2 (Tyskland) -> F3 (Tyskland)

F2 fakturerar 19% moms på vidareförsäljningen inrikes i Tyskland, helt enligt regelverket. F3 kan dra av denna ingående moms på inköpet. Inga konstigheter. F2 och F3 är ofta kontrollerade av de som ligger bakom bedrägeriet. Men den tyska inrikesmomsen på 19% som F2 fakturerar till F3 blir aldrig inbetalt till tyska skatteverket av F2 som dessutom försvinner spårlöst innan första verksamhetsåret är slut.

F3 (Tyskland) -> F4 (Tyskland)

F4 är ofta ett riktigt företag som man involverar i cikusen för att få upplägget att se mer legitimt ut om någon börjar titta närmare på de inblandade bolagen. F4 får igen momsen på inköpet inom Tyskland från F3 och fakturerar sedan F5 utan moms, eftersom det är försäljning till företag i annat land (Danmark). Helt enligt regelverket.

F4 (Tyskland) -> F5 (Danmark)

F5 köper igen varorna från den ovetande F4 för att kunna börja en ny cykel av bedrägeri. F5 får en faktura utan moms och beräknar 2 rader moms på inköpet enligt reglerna för omvänd skattskyldighet. Man fakturerar sedan vidare till F1 utan moms också det enligt regelboken, eftersom varorna förs över från Danmark till Sverige och därmed passerar en landsgräns inom EU:s momsområde.

F5 (Danmark) -> F1 (Sverige)

Nu börjar det hela om igen.. Genom att blanda in många bolag och länder blir det krångligt för skatteverken i de olika länderna att kommunicera och se kedjan. För att jävlas lite extra väljer man gärna ut bolag i länder som maximerar språkbarriärer och administrativa handläggningstider så att skatteverken ska få extra svårt att nysta upp härvan tillsammans.

Andra inlägg

- 2025 ändras SNI-koderna

- Förenklat årsbokslut - Nu kan du registrera!

- Bokföra Suno Udio Elevenlabs

- Från 1 juli 2024 slipper du spara kvitton och fakturor i pappersform

- Valresultat 2024 för EU-valet

- OBS! Skattejätten Avalara slutar tvärt hjälpa säljare på Amazon

- Momsdeklaration 13 maj

- Bokföra försäkring

- Brytpunkt statlig skatt 2024

- Viktigt 12:e februari

OBS! Inga frågor besvaras längre i Facebooks plugin under artiklarna.

Använd detta kontaktformulär istället.