Hur bokför man försäljning av tjänst?

Bokföra försäljning av tjänster. Hur bokför man kundfakturor? Hur konterar man försäljning? Hur bokför man intäkter med kontantmetoden? Hur konterar man i kundreskontrat?

GUIDE - Försäljning av tjänster

Försäljning av tjänster är ett komplicerat område mycket på grund av hur man ska hantera bokföring och momsredovisning beroende på om det är inrikesförsäljning, EU-försäljning eller export av tjänst utanför EU. Dessutom måste man skilja på om man säljer till företag eller privatpersoner. Därför har jag skapat den här guiden för tjänsteförsäljning som tar upp alla olika situationer med konteringsexempel och konkreta bildexempel på hur man fyller i momsdeklarationen.

Vad räknas som tjänster?

Först måste vi ta reda på vad en tjänst egentligen innebär. Tjänster är definierat som allt som inte är varor. Då måste man veta vad som ingår i definitionen på varor för att veta vad som är en tjänst. Varor är helt enkelt alla verkliga fysiska objekt som du kan ta och känna på och som inte är en Fastighet. En tjänst är alltså allt du inte kan ta, känna, lyfta eller flytta på. Allt du skapar i din dator är en tjänst om du säljer det. Bilder, video, animationer, översättningar, texter, webbsidor, programmering osv. Men skriver du ut det du skapat kan det bli en fysisk produkt eller vara. Så länge det är digitalt så är det alltid fråga om en tjänst. Utför du ett arbete åt någon (t.ex. frilansande) så är det i princip alltid fråga om en tjänst. Här kan du läsa en mer ingående definition på varor och tjänster.

Momsens.se fokuserar på småföretagare med enskilda firmor som använder kontantmetoden. Därför är exemplen skräddarsydda för denna målgrupp. Men även om du använder faktureringsmetoden kommer du kunna använda samma intäktskonto som i exemplen även om du bokför mot kundreskontra eller kundfordring och inte direkt mot bankkontot som i följande exempel för kontantmetoden.

Bokföra inrikesförsäljning av tjänst

Vill du också testa att göra en AI-video?(Jag är partner med Synthesia)

Vi börjar med den vanligaste och enklaste formen av tjänsteförsäljning. En inrikesförsäljning av tjänst till kund i Sverige. Denna typ av försäljning bokförs normalt på ett BAS-konto i intervallet 3000-3099. Detta kan dock variera lite mellan olika bokföringsprogram och vilken kontoplan du använder. BAS 2024 rekommenderar 3001 för vanlig tjänsteförsäljning inrikes. Många skapar också egna konton för sina huvudtjänster som t.ex. 3021 för Artikelskrivande eller kanske 3025 om man säljer bilder eller liknande. Så här ser i alla fall en typisk kontering ut för försäljning inom Sverige:

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster | 3010 | 1000 | |||

| Utgående moms | 2611 | 250 | |||

| Företagskonto (Bank) | 1930 | 1250 | |||

Så här fyller du i momsdeklarationen för inrikesförsäljning av tjänster

Det är samma kontering både vid försäljning till privatpersoner och företag när man säljer inrikes.

Krävs alltid kvitto eller faktura till privatpersoner?

Bokföra försäljning av tjänster till kunder inom EU

När man säljer tjänster till kunder i andra EU-länder gäller det att hålla koll på en hel del saker. Dels om området eller landet du säljer till faktiskt är en del av EU:s momsområde, sedan gäller det att tänka efter beroende på om du säljer till företag eller privatperson, men du måste också tänka efter vilken typ av tjänst det är du säljer. Momshanteringen är mycket förvirrande och krånglig vid tjänsteförsäljning inom EU. Men här ska du få några tydliga exempel så att det klarnar. Vi börjar med en matris för hur man hanterar momsen:

| EU SÄLJ TJÄNSTER | Privatperson i EU | Företag i EU |

| Tjänster | Med moms | Utan moms |

Försäljning till företag inom EU

Vill du också testa att göra en AI-video?(Jag är partner med Synthesia)

Du ska fakturera utan moms. Kunden beräknar och rapporterar moms på inköpet till sitt lands Skattemyndighet. Detta kallas omvänd skattskyldighet.

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster annat EU-land | 3308 | 1000 | |||

| Företagskonto | 1930 | 1000 | |||

För Speedledger är kontot 3048 "Försäljning tjänster annat EU-land".

Momskoden i Speedledger är 390.

Använder du Promikbook kan du kopiera konteringsexemplet rakt av. Har du Zervant så kom ihåg att välja 0% på momsen och 3308 kontot på raden "Typ".

Se hur du fyller i momsrapporten för försäljning av tjänst till EU-land

(Glöm inte att redovisa försäljningen i den periodiska sammanställningen)

Ange en av följande rader på fakturan som motivering till momsfri fakturering av tjänst:

- Omvänd skattskyldighet, 5 kap 7 § mervärdesskattelagen.

- Reverse charge, article 9 (2) (e), 6th VAT-directive.

- General rule for services, article 44 and 196 Council Directive 2006/112/EC (Reverse charge).

Försäljning till privatpersoner inom EU

Säljer du tjänster till privatpersoner ska du lägga på svensk moms på försäljningen. Det har dock kommit nya regler (MOSS) för digitala tjänster/elektroniska tjänster (appar, musikfiler, bilder etc.) då det gäller speciella regler. Så här bokför du normal tjänsteförsäljning till privatpersoner inom EU:

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster inom EU | 3010 | 1000 | |||

| Utgående moms | 2611 | 250 | |||

| Företagskonto (Bank) | 1930 | 1250 | |||

I Momsdeklarationen fyller du i intäkten (priset utan moms) i Ruta 05. Den svenska momsen skriver du in i Ruta 10 om det är 25% moms, alternativt i Ruta 12 om det är 6% moms. Precis som vid vanlig inrikesförsäljning alltså. Momskod: 150 (Speedledger). Intäkten kan du bokföra på konto "3308 - Försäljning tjänster till annat EU-land". Den utgående momsen bokförs på BAS-konto 2611 för 25% eller 2631 om det är 6% moms. Bokför du i Promikbook kan du köra cut 'n paste på exemplet ovan. Använder du Zervant är det smidigast att bokföra detta som en vanlig inrikesförsäljning för att det ska bli rätt i momsdeklarationen (Typ: 3000 - Försäljning).

Så här fyller du i momsdeklarationen för tjänsteförsäljning till privatperson inom EU

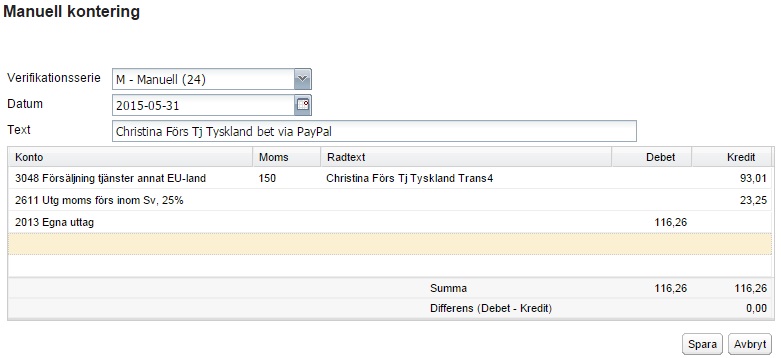

Om du sålt t.ex. en översättning till en privatperson i Tyskland och kunden betalat in pengarna på ditt privata konto eller PayPal ser det ut så här i bokföringsprogrammet Speedledger:

(om du har som rutin att du alltid för över inbetalningar till PayPal kontot till ditt företagskonto så bokför du detta först när pengarna går in på ditt riktiga bankkonto enligt kontantmetoden (du gör alltså hela konteringen först när pengarna kommer in på företagskontot), då bokför du inte mot eget uttag 2013. Om du aldrig för över pengarna från PayPal kontot till ditt företagskonto blir så att säga pengarna betalade direkt till dig som privatperson och då måste du bokföra detta som eget uttag annars tjänar du pengar svart.. vid Skatterevision begär numera Skatteverket rutinmässigt att man loggar in och hämtar ut uppgifter från sina PayPal konton. Men exakt vilken insyn Skatteverket har idag i PayPal konton är oklart. Eventuellt kan dom få kontrolluppgift om vilka mailadresser som finns registrerade på en person hos PayPal.)

Bokföra tjänsteförsäljning till kunder utanför EU

Vill du också testa att göra en AI-video?(Jag är partner med Synthesia)

När du säljer till kunder utanför EU lägger du nästan aldrig på moms. Du fakturerar utan moms och bokför bara två rader.

Försäljning till företag utanför EU

Du lägger ej på någon moms vid försäljning till företag utanför EU (export). Det blir bara två rader att bokföra.

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster utanför EU | 3305 | 1000 | |||

| Företagskonto | 1930 | 1000 | |||

I Speedledger motsvarar konto 3045 BAS-kontoplanens 3305. Bokför du i Promikbook kan du köra cut 'n paste på exemplet ovan. Använder du Zervant bokför du på konto 3231 - "Försäljning, omvänd skattskyldighet moms" (välj detta alternativ på raden "Typ"), då kommer intäkten placeras i ruta 40 i momsdeklarationen.

Så här fyller du i momsdeklarationen vid export av tjänst till företag utanför EU (t.ex. USA)

Ange en av följande rader på fakturan som motivering till att du fakturerar tjänster utan moms:

- Omsättning utanför EU, 5 kap 7 § mervärdesskattelagen.

- Outside-Community supply, article 9 (2) (e), 6th VAT-directive.

- General rule for services, article 44 and 196 Council Directive 2006/112/EC.

Försäljning till privatpersoner utanför EU

Här blir det lite knepigt igen. Nu måste man tänka efter vilken typ av tjänst det är vi säljer till privatpersonen utanför EU. Huvudregeln är att man ska lägga på svensk moms när man säljer till privatpersoner utomlands. Problemet är bara att huvudregeln inte är någon huvudregel i praktiken, eftersom de flesta tjänster som småföretagare och frilansare säljer omfattas av undantagsregeln. Är det en intellektuell tjänst (diverse tjänst) anses tjänsten omsatt i det land köparen finns, alltså där din kund bor. En intellektuell tjänst är t.ex. översättning, programmering, digital design, reklam och annonsering, information, artikelskrivande och i princip allt som kräver kreativitet och problemlösningsförmåga vid utförandet av tjänsten. Med andra ord är i princip alla moderna tjänster som frilansare och småföretagare säljer via internet ett undantag från huvudregeln. Som om inte detta var nog har vi nu också ett undantag från undantagen i form av det nya MOSS regelverket för elektroniska tjänster (oftast filer som laddas ned från en webbplats). MEN vid försäljning av diverse tjänster till personer inom EU som inte är näringsidkare (alltså till privatpersoner) gäller huvudregeln. Den som exempelvis säljer översättningstjänster från sitt svenska företag till privatpersoner i andra EU-länder ska alltså ta ut svensk moms. En riktig soppa alltså!

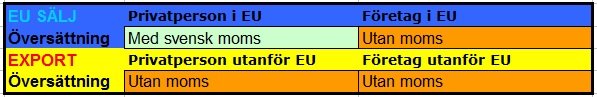

För att hjälpa alla förvirrade entreprenörer där ute har jag tagit fram en matris som gör det lätt att se hur man ska hantera momsen när man säljer "intellektuella tjänster":

(Notera att just denna tabell endast gäller för intellektuella tjänster och diverse tjänster, inte tjänster generellt även om de flesta moderna tjänster är just intellektuella tjänster. Är du frilans-programmerare-författare-digital designer etc säljer du intellektuella tjänster.)

Försäljning av tjänst till privatperson utanför EU (Intellektuella tjänster)

När du säljer diverse tjänster, *elektroniska tjänster eller intellektuella tjänster ska du ej lägga på någon moms när du säljer till privatpersoner utanför EU. Bokföringen blir så här:

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster utanför EU | 3305 | 1000 | |||

| PayPal (eget uttag) | 2013 | 1000 | |||

I Speedledger motsvarar konto 3045 BAS-kontoplanens 3305. Bokför du i Promikbook kan du köra cut 'n paste på exemplet ovan. Använder du Zervant bokför du på konto 3231 - "Försäljning, omvänd skattskyldighet moms" (välj detta alternativ på raden "Typ"), då kommer intäkten placeras i ruta 40 i momsdeklarationen.

*Allt fler länder kräver nu att de som säljer digitala tjänster till privatpersoner i andra länder ska fakturera med kundlandets moms och momssats. I praktiken är detta bara ett spel för galleriet eftersom utländska skattemyndigheter utanför EU inte har några juridiska eller praktiska möjligheter att kräva in momspengar från ett svenskt företag. Det är också orimligt att småföretagare ska göra momsdeklarationer för alla världens länder varje kvartal. I verkligheten måste man därför fakturera utan moms enligt exemplet ovan. Är man orolig för att bli haffat på flygplatsen i något land man förväntar sig att åka, och som man säljer digitala filer till, kan man sälja med svensk moms och sedan dela av momsen till just det/dom länderna senare. Men systemet med moms har blivit ohanterligt så detta fungerar helt enkelt inte. Politikerna kommer inte röra ett finger för de är desperata att få in skatt på allt och lite till som dom kan komma på att belägga med skatt. Den pragmatiska lösningen är därför att sälja digitala filer via en marknadsplats (tänkt Google Play, Apple App store, payloadz.com och avangate.com) då blir det marknadsplatsen som får hantera momsproblematiken mot slutkunden.

Så här fyller du i momsdeklarationen vid export av tjänst till privatperson utanför EU (t.ex. USA)

Försäljning av tjänst till privatperson utanför EU (Huvudregeln)

Säljer du "vanliga tjänster" till privatperson utanför EU måste du lägga på svensk moms. Har du redan sagt ett pris och fått betalt måste du alltså dra av den utgående momsen från din inkomst och betala in den till Skatteverket. Här finns smidiga onlineräknare för Baklängesmoms.

| Beskrivning | Konto | Debet | Kredit | ||

| Försäljning tjänster utanför EU | 3010 | 1000 | |||

| Utgående moms | 2611 | 250 | |||

| Företagskonto (Bank) | 1930 | 1250 | |||

Du bokför med andra ord som en inrikesförsäljning av tjänst. Använder du Speedledger eller annat bokföringsprogram med momskoder kan du bokföra detta på 3305 och sedan styra med momskod 150 att det är svensk moms trots att det är försäljning utanför EU. För de flesta är det nog enklast att bokföra denna typ av försäljning på samma sätt som en inrikesförsäljning av tjänst för att momsen ska bli rätt.

Andra artiklar som kan vara intressant för dig som säljer tjänster:

Bokföring:

https://www.momsens.se/konteringsexempel-spinnup-buysellads-one-com-doman-m-m

https://www.momsens.se/frilansare-forsaljning-och-inkop-av-tjanster

https://www.momsens.se/bokfora-forsaljning-av-tjanst-utomlands-till-kund-utanfor-eu

https://www.momsens.se/forsaljning-av-tjanster-till-eu

https://www.momsens.se/moms-pa-oversattningstjanst-till-kund-inom-eu-eller-utanfor-eu

https://www.momsens.se/nya-momsregler-kommer-2015-for-elektroniska-tjanster

https://www.momsens.se/kontering-av-momsfria-varor-och-tjanster

https://www.momsens.se/vilka-tjanster-ar-momsfria-i-sverige

https://www.momsens.se/vad-ska-man-skriva-pa-fakturan-vid-export

https://www.momsens.se/bokfora-forsaljning-av-app-via-google-play

Bokföring för musiker, konstnärer och uppfinnare:

https://www.momsens.se/royalty-bokfora-intakter-fran-musik-forfattande-uppfinningar-m-m

Vidarefakturering:

https://www.momsens.se/moms-vid-vidarefakturering

Momsredovisning:

https://www.momsens.se/periodisk-sammanstallning

https://www.momsens.se/exempel-momsrapport

https://www.momsens.se/moss-deklaration

Intäkter från hemsidor:

https://www.momsens.se/annonser-pa-blogg-utbetalning-fran-utlandet-bokforing

https://www.momsens.se/hur-bokfor-man-adsense-intakt

https://www.momsens.se/hur-bokfor-man-annonsintaker-fran-bidvertiser

https://www.momsens.se/adtraction-hur-bokfor-man-intakt-fran-affiliatenatverk-i-sverige

https://www.momsens.se/maste-man-ha-f-skatt-for-hemsida

Starta företag:

https://www.momsens.se/hur-mycket-far-man-tjana-pa-sin-hobbyverksamhet-innan-man-maste-registrera-f

https://www.momsens.se/ansoka-om-f-skatt-ska-du-starta-eget

https://www.momsens.se/basta-gratisprogrammet-for-bokforing

Vad är skillnaden mellan Omsättning och Försäljning?

https://momsens.se/omsattning-vs-forsaljning

Andra inlägg

- 2025 ändras SNI-koderna

- Förenklat årsbokslut - Nu kan du registrera!

- Bokföra Suno Udio Elevenlabs

- Från 1 juli 2024 slipper du spara kvitton och fakturor i pappersform

- Valresultat 2024 för EU-valet

- OBS! Skattejätten Avalara slutar tvärt hjälpa säljare på Amazon

- Momsdeklaration 13 maj

- Bokföra försäkring

- Brytpunkt statlig skatt 2024

- Viktigt 12:e februari

OBS! Inga frågor besvaras längre i Facebooks plugin under artiklarna.

Använd detta kontaktformulär istället.