Royalty: Bokföra intäkter från musik, författande, uppfinningar m.m.

Royalty eller Royalties. Hur bokför man royalty intäkter från Spinnup och Spotify? Hur bokför man royalties från förlag om man skrivit böcker? Vad är det för moms på royaltyintäkter? Författare, konstnärer, musiker och uppfinnare råkar tyvärr ut för de mest komplicerade och förvirrande delarna av moms- och skattesystemet på många olika sätt. Läs här om hur krångligt det är med artistmoms. I den här artikeln har jag försökt bena ut hur det fungerar med moms och bokföring av inkomster från musik i form av royalties. Ett närliggande område är royalties från bokförsäljning och intäkter från andra upphovsskyddade verk som kan vara intressant även för konstnärer och uppfinnare.

Royalty moms

Momsen för royalties är ett komplicerat område inom momsområdet. Det är t.ex. ett undantag för royalties när det gäller vidarefakturering som du kan läsa om här. Royalty kan också bedömas som en inkomst av tjänst. På den här sidan om de svenska momssatserna kan du läsa en mer ingående förklaring av när royalties anses vara tjänst och när det anses vara inkomst av näringsverksamhet.

Royalty och royalties har en momssats på 6%.

Även upphovsrättsliga ersättningar från skiv-, film-, radio- och TV-bolag har 6% moms. Detta gäller också upphovsrättsliga ersättningar från STIM och BUS.

När du bokför momsen för royalty-intäkt som du fakturerar ska du lägga detta på konto 2630 Utgående moms 6% i kredit.

3922 Licensintäkter och royalties

Det är på BAS-konto 3922 du ska lägga dina intäkter från royalties. Du kan också lägga det på 3900 om du har en förenklad kontoplan med ett begränsat antal BAS-konton. Är det så att ditt bolag helt och hållet håller på med musik och det är din enda egentliga intäktstyp, då brukar man istället bokföra det mot 3010, eller annat 30XX-konto eftersom man ser det som en huvudintäkt i företaget.

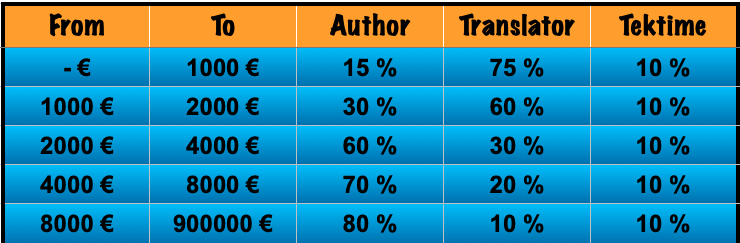

Tjäna pengar på andras böcker genom att översätta!

Nu kan du tjäna provision på andras bokförsäljning när du översätter deras böcker. Du får 75% av intäkterna från början.

Tjäna pengar på översättning av böcker här

Kontering av Royalty intäkt

Bokföra utbetalning från Spotify m.fl.

I det här exemplet använder jag mig av ett exempel från min egen verklighet. Jag har tjänat pengar på min musik i Spotify och iTunes m.fl. under artistnamnet "Mr Eurodisco", och distributionen av musiken har gått genom Universal Music AB genom deras tjänst Spinnup. Spinnup skapar inga self-billing fakturor som är brukligt hos t.ex. affiliatenätverk som Adtraction, utan man gör bara en utbetalning från sin depå i Spinnup-kontot. Men hur ska man då bokföra denna intäkt?

För det första måste man ta reda på om detta ska betraktas som en intäkt från ett svenskt eller utländskt bolag? I fallet med Spinnup verkar utbetalningen rent juridiskt komma från Universal Music AB i Sverige. Men här gäller det att se upp! I avtalet som du tecknat framgår det nämligen att du får pengarna från Spinnup Services B.V. i Holland. Spinnup är också upplagt så att man bara har möjlighet att distribuera sin musik som privatperson. Man kan alltså inte registrera sitt företag på Spinnup. Rent bokföringsmässigt ska man alltså behandla detta som en löneutbetalning från ett holländskt företag. Denna kan du ta upp i din deklaration som extra löneinkomst och bli beskattad för inkomst av tjänst. Eller så gör man som mig och tar in den i företaget för att få bättre koll på vad man tjänar på sitt skapande. Det blir ingen skillnad i skatt eftersom vinsten i en enskild firma beskattas med sociala avgifter och egenavgifter precis som om det var inkomst av tjänst. Men hur bokför man en privat lönebetalning från utlandet i sin enskilda firma?

Royalty som löneutbetalning

När det gäller Spinnup gäller det att man har koll på följande:

- Här överförs ersättningen man fått för iTunesförsäljning och Spotify-lyssningar med PayPal.

- Det skapas ingen self-billing faktura.

- Det går inte ange att man är ett företag i kontouppgifterna på Spinnup (dom behandlar alla som privatpersoner).

- När man överför pengarna från PayPal-kontot till ditt företagskontot måste man bokföra royaltyn

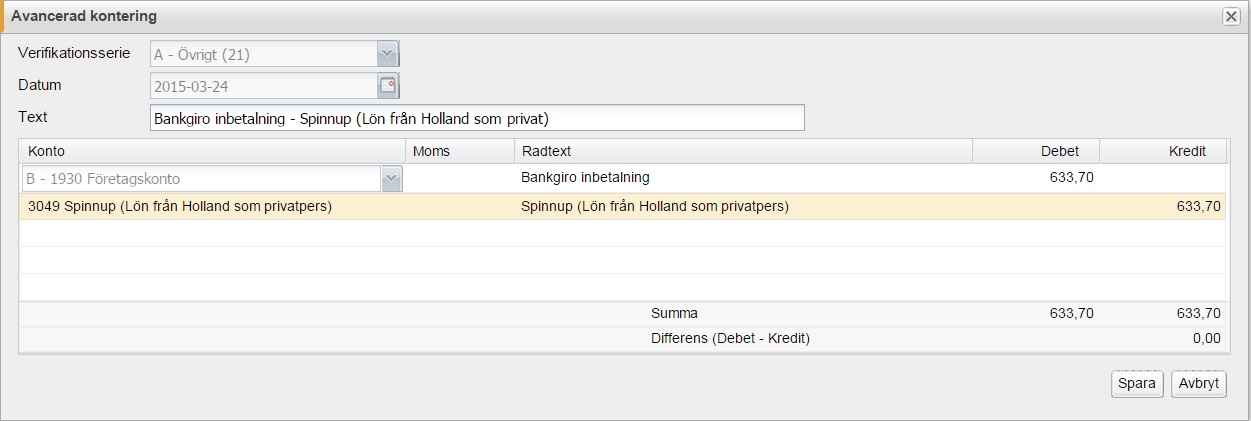

Du bokför detta som en försäljning utan moms. Eftersom det är lön är det ingen moms. Du ska alltså inte redovisa detta i någon periodisk sammanställning och inte ta upp någon moms i din momsdeklaration, däremot kan du rapportera underlaget i ruta 42. Detta kan du fixa genom att markera en momskod i ditt bokföringsprogram som heter "undantaget från moms", "Ingen moms", "Null/Nil", "VAT exempt", "N/A" (dessa momskoder är normalt kopplade mot ruta 42 som standard) eller helt enkelt inte ange momskod alls om ditt bokföringsprogram tillåter det. Då kommer den inte med på någon momsdeklaration eller momsrapport. Så här ser det ut när man bokför detta i Speedledger:

Vanlig royalty i Sverige

Får du istället en vanlig normal royaltyutbetalning för ditt musikskapande blir det lite annorlunda. Antag som exempel att vi får royalties direkt från Spotify baserat på antalet spelningar varje månad. Då blir det fråga om en vanlig inrikesförsäljning helt enkelt (sett från din enskilda firma), men med den skillnaden att det rör sig om att bokföra en royaltyintäkt där momssatsen är 6%.

Av den summa jag får in på mitt bankkonto måste jag alltså räkna bort 6% moms som ska betalas in till Skatteverket. Jag vet slutsumman men behöver veta intäkten och momsbeloppet som ingår i denna summa för att kunna kontera intäkten. Du kan enkelt räkna ut detta med hjälp av mina onlineräknare för Baklngesmoms här. Man kan säga att jag har sålt musik till Spotify som jag nu bokför som en fakturering till dem. När du fakturerar en kund lägger du också på utgående moms, i det här fallet 6 procent eftersom det rör sig om royalties. Då blir konteringen så här:

| Beskrivning | Konto | Debet | Kredit | ||

| Licensintäkter och royalties | 3922 | 597,83 | |||

| Utgående moms 6% | 2630 | 35,87 | |||

| Företagskonto | 1930 | 633,70 | |||

Tycker du att det är svårt att hålla koll på Debet och Kredit? Använd den här lathunden för bokföring.

Undrar du hur du ska bokföra avgiften till Spinnup för distributionen och utgivningen av din musik? Här kan du se förklaringar och konteringsexempel för bokföring av distributionsavgifter.

Hur fyller man i momsdeklarationen för Royalty-intäkter?

Royalty på musik är enligt Skatteverket försäljning av rättigheter som har 6% moms.

Huvudregeln ser ut så här:

Svensk köpare (du säljer musik till näringsidkare): Svensk moms, deklarera royaltyn i ruta 05 och 12.

EU köpare (du säljer musik till näringsidkare): Omvänd skattskyldighet, deklarera royaltyn i ruta 39 och i den Periodiska sammanställningen.

Köpare utanför EU (näringsidkare): Omvänd skattskyldighet, deklarera royaltyn i ruta 40.

Läs mer om moms vid utrikes handel här under EU-moms, i SKV 560 sidan 13 om tjänster och på s20 om periodisk sammanställning. Det krävs dock att du är ganska insatt för att förstå Skatteverkets generella och byråkratiska text.

I fallet med Spinnup, där distributionstjänsten betalar ut till dig som privatperson, då jämställs det som lön. Se följande länk angående Royalty hos Skatteverket. Om du bokför inkomsten i ditt företag redovisar du beloppet i ruta 42.

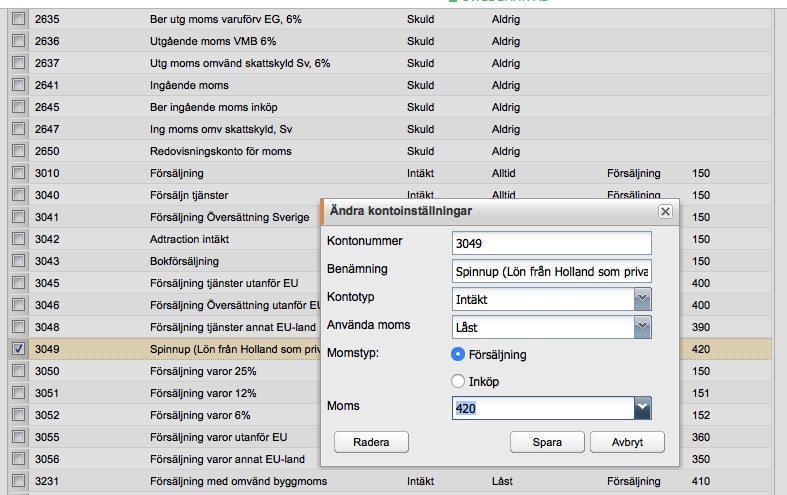

Hur får man bokföringsprogrammet att fylla i ruta 42?

Du kan antingen bokföra inkomsten på BAS-konto 3004 - Momsfri försäljning och kontrollera inställningarna för kontot och kopplingen mot momsdeklarationen så att det är länkat mot ruta 42, eller så kan du skapa ett speciellt konto för detta. Har du momskoder väljer du bara koden för momsfri intäkt t.ex. "420" i Speedledger och bokför på vilket konto du vill eftersom momskoden styr hur momsdeklarationen fylls i oavsett konteringskonto när man har ett bokföringsprogram med momskoder. Så här kan du göra i Speedledger för att hantera momsfria inkomster:

Skapa nytt konto och koppla konto mot momskod i Speedledger

Kontera royalty från iMusicianDigital

(Bokföra royalty från land utanför EU)

https://www.imusiciandigital.com/

När du plockar ut royalty ersättning för musikdistribution via denna tjänst hanteras detta av iMusician Digital AG - Binzstrasse 23 (West Entrance) - 8045 Zürich – Switzerland, inom det geografiska europa, men Schweiz är utanför EU vilket gör det hela lite mer invecklat.

Samma sak här som med Spinnup, man plockar ut pengar med PayPal men ingen selfbilling faktura skapas. Här kan man dock ange att man är ett företag i sitt konto.

Rent bokföringsmässigt blir alltså royaltyn en försäljning av tjänst till företagskund utanför EU och därmed ska du varken lägga på eller dra av någon moms på pengarna du får ut. Men om det betalas ut till ditt företag ska du redovisa beloppet i ruta 40. Får du det som privatperson deklarerar du beloppet som en extra inkomst av tjänst.

Bokföra royalty från Cdbaby och Distrokid

Tack för din sida som ger mig mycket svar. Jag heter X och är ganska nybliven egenföretagare (enskild näringsverksamhet) inom musikproduktion och mina frågor rör pengar jag får från olika aggregatörer.

Jag har tidigare bokfört det som Royalty 25% moms tills jag läste om dina royalties från Spinnup som du bokförde som försäljning utan moms. Eller "löneutbetalning från holländskt bolag".

Jag har använt lite olika distributörer. Men framförallt får jag pengar från Cdbaby och Distrokid som båda är USA baserade om jag har läst det rätt. Hur ska dessa bokföras? Och med vilken moms? Det är ju väldigt svårt att veta om det är VAT på eller inte.

Jag är alltid tacksam för STIMs royalty utbetalningar som alltid är tydliga med hur mkt moms det är (6%).

Men önskar lite hjälp hur jag gör det här rätt med CDbaby/Distrokid Jag använder Bokio som bokföringsprogram.

Angående Spinnup

Spinnup var lite speciellt eftersom det var omöjligt att registrera sig som företag hos dem. Man fick alltså pengarna utbetalda till sig som privatperson och hanteringen för Spinnup är därför ett specialfall, för att det inte gick att bokföra som man borde och det ska inte likställas med din situation.

Moms vid royalty från USA

Enligt avtalen ska inkomsterna från både CDbaby och Distrokid anses komma från USA. Denna slutsats förstärks av kravet på dig att fylla i W-8BEN-formuläret. Detta blir alltså intäkter från företag utanför EU. Då gäller de normala reglerna. Rent bokföringsmässigt blir royaltyn en försäljning av tjänst till företagskund utanför EU och därmed ska du varken lägga på eller dra av någon moms på pengarna du får ut. När det betalas ut till ditt företag ska du redovisa beloppet i ruta 40 i momsdeklarationen, detta fylls i automatiskt om du bokför på konto 3305 i Bokio (och andra program som använder BAS-kontoplanens konton).

Så här bokför du royalty som kommer från utanför EU

|

Beskrivning |

Konto |

Debet |

Kredit |

|

Försäljning tjänster utanför EU |

3305 |

1000 |

|

|

Företagskonto |

1930 |

1000 |

Rätta felaktig moms

Nu har du bokfört detta som en försäljning med 25% svensk moms som jag förstår det. Detta blir fel på flera sätt eftersom det inte är en inrikesförsäljning utan just intäkter från USA. Dessutom har royalty inte 25% moms utan 6% som du sett hos STIM (om det varit inrikesroyalty). Du har därmed betalat in moms i onödan som äter upp din marginal.

Du måste därför rätta bokföring och momsdeklarationer. Du kan ändra momsdeklarationer 6 år bakåt i tiden, så det är inga problem. Du ska inte bara fylla i ändringarna i den nya momsdeklarationen du skickar in, utan du ska fylla i den som om du hade gjort rätt från början. Enklast är att du utgår från den gamla och summerar om de rutor som ändras och sedan skickar den nya.

Du kommer minska beloppen i rutorna:

05 (-felaktigt belopp, utan moms, som bokförts som inrikesförsäljning),

10 (-det felaktiga momsbeloppet) och

49 (-det felaktiga momsbeloppet, om ändringarna resulterar i att du har mer ingående moms att dra av än den riktiga utgående moms du har på övrig försäljning blir det ett negativt belopp i ruta 49. Detta är helt ok, minusbelopp = få igen).

Du kommer öka beloppet i ruta 40 (hela intäkten från USA ska in i denna ruta). Med andra ord det du bokfört på konto 3305 i de rättade verifikationerna.

Efter en tid kommer du få ett beslut från Skatteverket när de godkänt skillnaden mellan den gamla momsdeklarationen och den nya. Skatteverket kommer ev. begära in underlag för att bekräfta att de verkligen ska betala igen moms till dig (extra kontroller görs vid oväntad utbetalning av moms p.g.a. bedrägeririsk etc). Du kommer få igen den moms du betalat in i onödan eftersom du inte har någon skyldighet att lägga på moms på dessa intäkter. Här gör du rättning av momsdeklaration.

Du kan behöva begära till Skatteverket att du vill få momspengarna utbetalda annars ligger de kvar på ditt Skattekonto. Det blir enklare och smidigare i bokföringen om du får detta utbetalt. Du bokför återbetalningen enligt exemplet på den här sidan.

Upphovsmannakonto

Ibland får musiker, författare, konstnärer och uppfinnare royalties utbetalda som en klumpsumma efter något eller några år. Då kan man drabbas av orimliga skattekonsekvenser det år utbetalningen sker. Man kanske har gjort ett riktigt hit album och får massor med STIM-pengar utbetalda under ett år som man behöver leva på kommande år om man inte lyckas upprepa framgången med kommande album. Därför finns det något som kallas upphovsmannakonto. Med hjälp av det kan man jämna ut skatteeffekterna över flera år och man har dessutom hälften så hög skatt på räntan på kontot.

Läs en mer ingående genomgång och förklaring av upphovsmannakonto

Royalties på böcker från utlandet

Har du t.ex. sålt böcker i England och fått författarroyalty utbetalt från ett brittiskt bolag, då är det fråga om en försäljning till ett annat EU-land för din del. Det betyder att du inte ska lägga på någon moms på försäljningen. Din intäkt från bokförsäljningen är alltså momsfri när du sålt böcker i andra EU-länder och får betalt därifrån. Rent bokföringsmässigt konterar du detta på 3920-3922 och använder den momskod i ditt bokföringsprogram som är kopplad mot ruta 39 i momsdeklarationen (klicka för att se exempel). I vissa fall ska du redovisa royaltyintäkter i ruta 42 "Övrig försäljning m.m." (42 är försäljning som är undantagen från moms), men det är normalt om du inte har något eget företag som det hamnar där (eftersom det då blir inkomst av tjänst är det ingen moms på inkomsten eftersom löner inte berörs av moms). Är det betalning från ett företag i ett land som ej ingår i EU:s momsområde ska du redovisa beloppet i ruta 40.

Är det 25% eller 6% moms på streaming och digitala skivor?

"Jag måste bara kolla en grej. Jag har läst upphovsrätt förut så jag har lite koll på det området. (Dock ej så bra koll på bokföring)Royalty har ju som sagt 6% moms. Så länge det är royalties dvs.Men det verkar som att Skatteverket och ibland andra kallar streamingpengar som motsvarande skivförsäljning. Vilket iofs är förståeligt.För när en låt spelas på Spotify får jag delvis betalt för försäljningen och även royaltys från Stim. Två olika sorters pengar för samma stream."25 %

- när du som artistförmedlare förmedlar artister

- försäljning av musik, ersättningen för nedladdad musik eller försäljning av skivor

- streaming."

Jag vill bara kolla så att den vinkeln är utredd angående moms på royalty och vad som klassas som royalty."

Författare och sociala avgifter

När det gäller författare så ska dessa normalt betala sociala avgifter (Egenavgifter) på utgående royalty (alltså de pengar du får från bokförsäljningen) oavsett om man har F-skatt eller vanlig löntagar A-skatt. Även om man egentligen inte har ett AB eller enskild firma blir man alltså ett företag i Sverige när man får pengar från bokförsäljning. Du kan vara skyldig att redovisa moms även om du ej har ett bolag, det är inte så vanligt att denna situation uppstår men för just författare och andra som jobbar med kreativt skapande råkar ut för detta när man får utbetalning av royalties. Oftast gör distributören en så kallad självfaktura där momsen blir specificerad. En självfaktura är precis som en faktura du själv skulle skapa till distributören men i dessa fall sköter distributören hela faktureringsprocessen åt dig.

Kuriosa: Läs om momskaoset på e-böcker inom EU

Andra inlägg

- 2025 ändras SNI-koderna

- Förenklat årsbokslut - Nu kan du registrera!

- Bokföra Suno Udio Elevenlabs

- Från 1 juli 2024 slipper du spara kvitton och fakturor i pappersform

- Valresultat 2024 för EU-valet

- OBS! Skattejätten Avalara slutar tvärt hjälpa säljare på Amazon

- Momsdeklaration 13 maj

- Bokföra försäkring

- Brytpunkt statlig skatt 2024

- Viktigt 12:e februari

OBS! Inga frågor besvaras längre i Facebooks plugin under artiklarna.

Använd detta kontaktformulär istället.