Hur bokför man faktura från Dropbox i e-conomic?

Bokföra köp av elektronisk tjänst. Hur bokför man inköp av elektroniska tjänster inom EU? Hur bokför man inköp av digitala tjänster från företag i annat EU-land? Ska man beräkna moms på inköpet? Ska momsen beräknas med svensk eller utländsk momssats? Hur bokför man inköp i Euro? Hur bokför man inköp av IT-tjänst från Dropbox m.fl?

Dropbox fakturor förvirrar många

Det har kommit in ett antal frågor om just Dropbox och andra liknande digitala tjänster där faktureringen sker från andra länder men där det är svensk moms på fakturan. Detta gör att det blir väldigt knepigt för många att förstå hur detta ska bokföras. Som grädde på mosen krånglar Skatteverket till det ytterligare på grund av en, enligt mig, felaktig tolkning om avdragsgillhet på MOSS-moms på digitala tjänster till privatpersoner, när dessa fakturor sedan ska bokföras i ett företag. Jag har därför uppdaterat och redigerat om den här artikeln för att svara på så många frågor som möjligt relaterat till detta. Förhoppningsvis är bloggartikeln lite tydligare, enklare att hitta via Google och lättare att förstå än den första versionen av artikeln.

Skatteverket är i ett desperat behov av en signifikant kompentenshöjning på frågor som rör moms och skatter för internetrelaterad internationell handel. Idag upplever många företagare att Skatteverket bara kan ge bra svar på frågor som rör moms på inrikeshandel. Men vi småföretagare kan inte gå till EU-domstolen eller anlita den svindyra advokatbyrån för att lösa problemet, utan vi måste hantera situationerna som uppstår här och nu, så hur ska man hantera t.ex. dropbox i bokföringen just nu?

"Hej. Jag har läst på i flera timmar nu och tror jag blivit klokare, men behöver verifiera så jag faktiskt gjort rätt. Skulle du kunna hjälpa mig i rätt riktning?

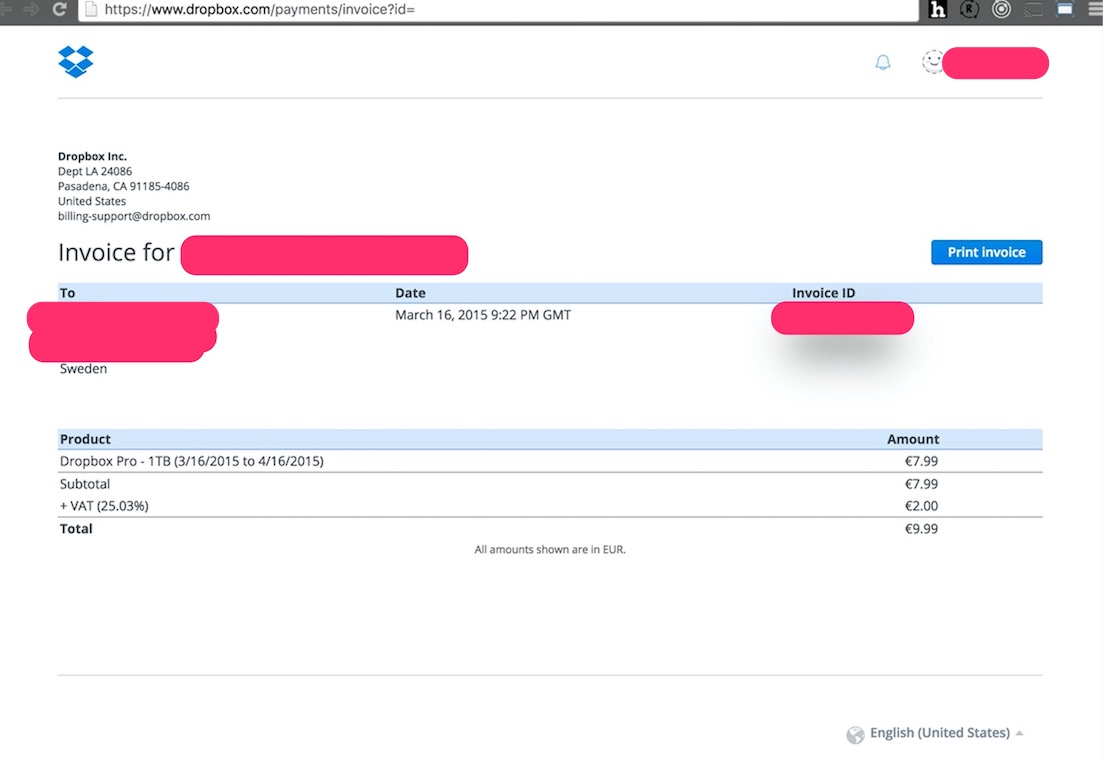

Fakturan är från Dropbox som i sig ligger i Irland. Då jag bara har ett Pro konto så kan jag ej uppge mitt VAT-nummer. Fakturan i sig ser då ut så här: Dropbox pro: €7,99 Sub Total: €7,99 +VAT: €2,00 Total: €9,99

Irland har enligt “Mervärdesskattesatser inom EU” 23% moms. Skall jag då göra fiktiv moms 23% på min faktura, eller skall jag ändå köra med 25% fiktiv moms?

Jag kör med e-conomic som hanterar valutan själv, så jag gör bokföringen enkelt i euro. Blir det då rätt att bokföra denna leverantörsfaktura som detta?

Konto - Kontonamn - Debit - Kredit:

2440 - Leverantörsskulder - 0 - 9,99

2645 - Beräknad ing moms på förärv från utlandet - 2,50 - 0

2614 - Utgående moms omvänd skattskyldighet 25% - 0 - 2,50

4535 - Inköp av tjänster från annat EU-land, moms 25% - 9,99 - 0

Och en tilläggsfråga; Är det rätt att bokföra absolut alla inköp från annat EU land / Utland mot 4535 / 4531. Eller behöver jag göra egna konton för varje kategori (servrar,telefon etc)?

Också vill jag tacka för allt arbete du lagt in i momsens.se. Det uppskattas jättemycket som nystartad företagare."

``````````````````````````````

"Hej!

Tack för en fantastiskt bra guide om EU-moms

(https://www.momsens.se/eu-moms) !Du pratar där om ett företag som felaktigt lägger på tysk moms

när de säljer en tjänst till ett företag i Sverige.En liknande sak som ofta händer mig är at amerikanska företag

lägger på svensk moms eftersom de inte orkar/vill kolla upp mitt VAT-nummer. (Ofta eftersom de vill att man uppgraderar till en "business plan" som är dyrare och då kan man registrera sitt VAT-nummer).Ett bra exempel på detta är Dropbox.

"..."Detta händer med många företag och är lite lurigt. Skulle man bokföra det på samma sätt som i ditt tyska exempel och se de 2 eurona i moms som del av kostnaden för själva IT-tjänsten och bokföra 2 rader svens moms som tar ut varandra?Eller ska man se det som att de redan lagt på och betalat 25% svensk moms till svenska Skatteverket och bara se det som ett vanligt inköp i Sverige?"

Bokföra Dropbox

Du blir fakturerad som privatperson av Dropbox när du ej kan ange VAT nr. Det är ok att boka fakturan direkt i företaget när du har enskild firma, eftersom du som privatperson och din enskild firma är samma sak, men problematiskt att boka in i AB då får man göra det som reseersättning/utläggsersättning. I AB är det mycket hårdare krav på att fakturan måste vara utställd till den juridiska personen.

Bokföring, redovisning och momsdeklarationer ska göras i SEK så det är ok att boka i Euro om programmet räknar om det till SEK i bakgrunden.

Du kan ej dra av den ingående momsen, dom måste fakturera dig med svensk moms 25% p.g.a. att det är en elektronisk tjänst med nya momsregler från 2015 även om faktureringen görs i Euro. Den momsen är ej avdragsgill enligt Skatteverkets tolkning just nu (när detta skrivs). Du måste då beräkna moms på inköpet enligt omvänd skattskyldighet. Det betyder att du måste räkna 25% ovanpå totalpriset precis som du antagit i ditt exempel. Beräknad moms görs alltid enligt momssatsen för tjänsten om den sålts inrikes i Sverige, alltså 25%. I e-conomic bör du ha en momskod som heter I25TE för inköp av tjänst inom EU. Typ är Momspliktigt inköp skattskyldig köpare. Sats 25%.

Det är enklast att boka alla dessa typer av inköp på 4535 för att momsdeklarationen ska bli rätt ifylld. Bokför du på annat konto måste du skapa speciellt konto och koppla det till momsdeklarationens rutor på samma sätt som för 4535. Har man mycket internationell handel är bäst att använda ett program som har momskoder så att man kan boka på vilket kostnadskonto man vill och sedan ange typ av inköp via momskoder så att momsdeklarationen blir rätt. Då kan du lägga kostnaden på "mer korrekta" kostnadskonton och styra via momskoder så att momsrapporten blir rätt. I detta fall skulle IT-tjänster 6540 också fungera bra.

Vi antar att köpen görs med ditt privata kreditkort vilket behandlas som en privat insättning i din enskilda firma och bokförs på konto 2018 Egna Insättningar.

Kontera dropbox

| Konto | Momskod | Debet | Kredit |

| 2018 | € 9,99 | ||

| 2645 | I25TE | € 2,5 | |

| 2614 | I25TE | € 2,5 | |

| 4535 | I25TE | € 9,99 |

| Konto | Momskod | Debet | Kredit |

| 2018 | € 7,99 | ||

| 2645 | I25TE | € 2,00 | |

| 2614 | I25TE | € 2,00 | |

| 4535 | I25TE | € 7,99 |

Sen utgår jag från att samma principer gäller för eventuell faktura från utlandet bara med 4531 och I25TU när det ej är skriven någon moms?

Då skulle du behöva använda I25TU och 4531 för inköp från företag utanför EU (import av tjänst). Konteringsexemplen privatperson/företag blir i övrigt precis samma som för inom EU.

Andra inlägg

- 2025 ändras SNI-koderna

- Förenklat årsbokslut - Nu kan du registrera!

- Bokföra Suno Udio Elevenlabs

- Från 1 juli 2024 slipper du spara kvitton och fakturor i pappersform

- Valresultat 2024 för EU-valet

- OBS! Skattejätten Avalara slutar tvärt hjälpa säljare på Amazon

- Momsdeklaration 13 maj

- Bokföra försäkring

- Brytpunkt statlig skatt 2024

- Viktigt 12:e februari

OBS! Inga frågor besvaras längre i Facebooks plugin under artiklarna.

Använd detta kontaktformulär istället.