"Hej kolla lite på din sida https://www.momsens.se/ hittade inte det jag sökte dock, internethandel klassas som tjänst och det är 25% moms på det om jag nu inte är helt fel ute. Jag undrar hur handel med skins på steam går till. Om jag köper ett vapen för 1000kr jag väljer att sälja det för 1100kr alltså jag gör en vinst på 100kr om jag inte lägger på momsen för gör jag det så går jag ju minus, finns det andra regler för det eller är det moms 25% rakt av, för då går det ju inte att bedriva någon verksamhet där man går + på det, jag har varit kontakt med Skatteverket flera gånger blivit kopplad till olika personer men dessa har noll koll. Var kontakt med dem senaste för några veckor sen och då fick jag svar att de skulle ta upp det på någon nämnd och återkomma efter 3-4 veckor. Förövrigt så har du en väldigt intressant sida."

Moms vid försäljning på digitala marknadsplatser

Internet är något konstigt och obegripligt för Skatteverket, helst önskar dom att det inte fanns tror jag :)

Du har en riktigt klurig situation där, väldigt invecklat juridiskt faktiskt, tyvärr är det DU som säljare som hamnar i kläm med skinxchange upplägg.

“Sellers are their own entity and function as their own merchant.”

Vilket betyder att du är en marknad på deras marknadsplats. Här blir det luddigt. Egentligen borde

skinexchange vara själva marknadsplatsen och ansvaret borde vara deras att fakturera kunder med moms ungefär som när man säljer appar på

google play eller musik via

iTunes. Nu har dom gjort en friskrivning i terms of service som skulle kunna tolkas som att det är

DU som säljer

DIREKT till kunden i form av en egen webbshop på deras webbplats. Det betyder att

DU är ansvarig för att hantera moms etc. Detta blir väldigt svårt när du inte har några uppgifter om kunderna(?).

Till privatpersoner utanför EU lägger du på 25% svensk moms (uppdatering Skatteverket definierar nu digital tjänst till privatperson utanför EU på samma sätt som diverse/intellektuella tjänster = fakturera utan moms), eller med andra ord du måste baka in det i priset du säljer för så att du inte går med förlust på grund av momsen. Detta är ojuste eftersom amerikanska säljare (och andra utomeuropeiska företag) kan sälja utan moms men du måste lägga till 25% mer på priset eller den momssats som gäller i just det land inom EU kunden är ifrån.

SkinXchange är i alla fall baserat i Texas, USA. EU har ingen jurisdiktion i USA och

IRS i USA kan inte kräva att amerikanska företag följer EU-regler och utformar fakturan för att möta varje EU-lands specifika och ibland orimliga krav. Detta betyder i klartext att skinxchange kan skita i EU-regelverket, skriva sig fria i terms of service och lämna över skiten i knät på säljaren. I slutändan blir det alltså DU som måste hantera momsen i detta fall. Hur ska man hantera det här i bokföringen?

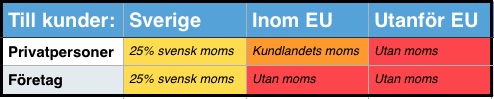

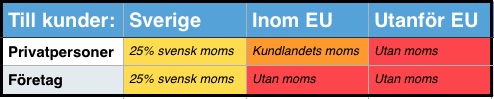

Momsmatris för elektroniska tjänster

Det har varit, och är fortfarande, väldigt rörigt kring momsen på digitala tjänster. Enligt de senare råden och rönen ska momsen hanteras enligt följande baserat på vem man säljer till (aktuell per 170207).

Alternativ 1 - Flyg under radarn

Det du kan göra är att säga att du antog att skinXchange var marknadsplats och att du inte var ansvarig för att hantera moms på grund av detta, du bokför då all försäljning som EN försäljning för varje uttag du gör från skinXchange. Du bokför det som en försäljning av tjänst till USA-företag:

Försäljning till företag utanför EU

Du lägger ej på någon moms vid försäljning till företag utanför EU (export). Det blir bara två rader att bokföra när du för över pengarna via paypal till ditt företagskonto:

| Beskrivning |

Konto |

Debet |

Kredit |

| Försäljning tjänster utanför EU |

3305 |

|

1000 |

| Företagskonto |

1930 |

1000 |

|

I Speedledger motsvarar konto 3045 BAS-kontoplanens 3305. Bokför du i Promikbook kan du köra cut 'n paste på exemplet ovan. Använder du Zervant bokför du på konto 3231 - "Försäljning, omvänd skattskyldighet moms" (välj detta alternativ på raden "Typ"), då kommer intäkten placeras i ruta 40 i momsdeklarationen.

På fakturan du skapar till din bokföringspärm lägger du till en rad med “General rule for services, article 44 and 196 Council Directive 2006/112/EC.” till varför du fakturerar utan moms.

Skatteverket har ingen insyn i de amerikanska bolagets bokföring och kan inte se om digitala tjänster hanteras rätt där,

privatpersonen i EU har ingen bokföring och det finns ingen kontroll eller revision i den änden på att tjänsten faktureras rätt.

Amerikanska IRS kommer inte vidta åtgärder mot

skinXchange för att dom inte säljer med moms eftersom det

inte är deras ansvar och EU har ingen juridisk rätt att ingripa mot ett amerikanskt bolag i USA. Allt faller alltså mellan stolarna och slutsatsen är att det är relativt riskfritt att bokföra denna typ av försäljning som en vanlig tjänsteförsäljning till företag i USA. Vill EU att företag ska göra rätt måste man göra om hela momssystemet inom EU eller ta bort moms helt och hållet för det fungerar inte att ha det som det är idag med det globala internetsamhället.

Småföretagarna får försöka lösa detta på bästa och smidigast möjliga sätt = flyga under radarn.

DETTA ÄR DOCK ATT FLYGA UNDER RADARN OCH DU KAN FÅ PROBLEM VID REVISION om revisorn förstår vad det handlar om.. dom är lika okunniga som Skatteverket om detta och ser många gånger mellan fingrarna för att dom inte vet vad som gäller, men om några år kan det vara hårdare tag och Skatteverket kan granska upp till 7 år bakåt eftersom du måste behålla bokföringen så länge enligt

arkiveringsreglerna.

Alternativ 2 - Det säkra alternativet

(men en administrativ mardröm)

Du måste läsa in dig på regelverket för digitala tjänster

Du måste försöka få försäljningsrapporter/info från skinexchange med kundernas land så att du kan avgöra hur stor del av priset som blir moms baserat på de olika momssatserna i EU-länder:

Om kunden är utanför EU säljer du med 25% svensk moms. Du måste ta hänsyn till detta i prissättningen och alltså multiplicera ditt tänkta säljpris med 1,25 så du får med momsen i priset.

Du måste göra speciella MOSS-moms-deklarationer för försäljningen av skins (elektroniska tjänster):

Eftersom du måste hantera massor av olika momssatser för kunder i olika EU-länder är det enklast att sätta ett one-size-fits-all pris på t.ex. 30 USD för alla, eftersom du inte kan ändra pris och momssatser beroende på var kunden kommer ifrån i skinXchanges faktureringssystem. Momsen får man sedan dela av från priset beroende på kundens land och momssats.

Exempel:

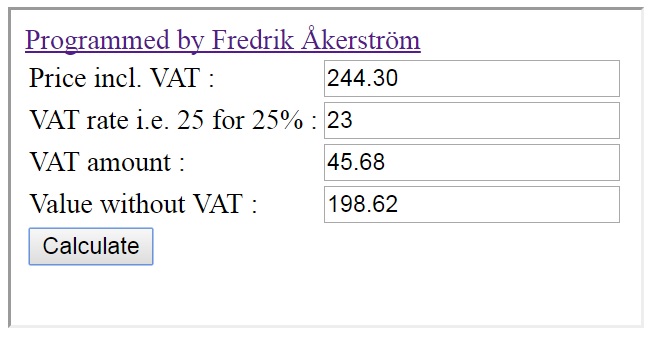

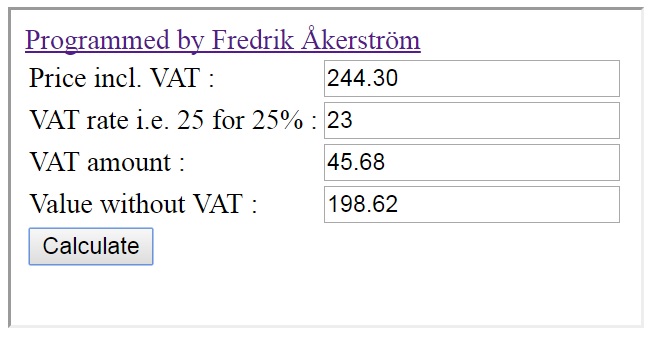

Pål Polensson från Polen har köpt en

AK-47 skin av dig för Counterstrike.

Polen har 23% moms på digitala tjänster. Försäljningspriset

30 USD motsvarar med dagens kurs

244,30 SEK. För att räkna ut hur mycket

23% moms är av det priset kan du snabbt och enkelt använda min

Baklängesmomsräknare här. Med hjälp av räknaren längst ned "

Baklängesmoms för X%" får du smidigt fram momsen för vilken momssats som helst. Kom ihåg att använda punkt "." ej komma "," i räknarens rutor annars blir det mystiska uträkningar:

Nu ser vi att för priset 244,30 SEK och momssatsen 23% blir momsbeloppet 45,68 Kr och priset utan moms blir 198,62 Kr (din intäkt för just den här kunden).

OBS! Den här momsen på 45,68 Kr ska INTE vara med i dina vanliga momsdeklarationer. Den ska bara redovisas i MOSS-moms-deklarationen. Du kan alltså inte bokföra momsen på vanliga momskonton. Du måste skapa ett momskonto för varje land och ibland flera för varje land för att det kan vara olika moms på olika digitala tjänster. Förslagsvis skapar du dessa konton i intervallet 2670-2699. T.ex. 2670 - Belgien 21% moms digital tjänst, 2671 - Bulgarien 20% moms digital tjänst ..2686 - Polen 23% moms digital tjänst osv. Bäst är att skapa ett konto för varje land också som inte är kopplat till vanliga momsdeklarationen utan markerad som "momsfri/ej moms" eller motsvarande. Lägg dessa i t.ex. 3300-3399 serien med samma slutnummer för enkelhetens skull. För Polen blir då kontot 3386. Då kan du vid varje MOSS-deklaration summera det som är bokfört på varje momskonto för digitala tjänster och föra över det till MOSS-deklarationen för varje land. Säljer du skins är det alltid standardmomsen för digitala tjänster som gäller i varje land (finns vissa undantag för e-böcker och radiosändningar etc som du inte behöver bry dig om).

Kontering vid försäljning av digital tjänst

| Beskrivning |

Konto |

Debet |

Kredit |

| Försäljning tjänster |

3386 |

|

198,62 |

| Polen 23% |

2686 |

|

45,68 |

| Företagskonto |

1930 |

244,30 |

|

Som du ser bokförs intäkten på 198,62 och momsen 45,68 på Polens konto 2686. Det betyder att momsen inte tas med i vanliga momsdeklarationen, under förutsättning att du gjort rätt setup av det kontot i din kontoplan. Den skall alltså inte vara länkad som ett vanligt momskonto. Du kommer inte heller se 198,62 i ruta 05 om du gjort rätt. Ingenting av digitala elektroniska tjänster ska dyka upp i din vanliga momsdeklaration, detta sjuka MOSS-system ligger helt utanför den vanliga momsen.

OBS! Kom ihåg att nolla ALLA MOSS-moms-konton 2670-2699 när du betalt in MOSS-momsen precis som du gör vid vanliga momsbetalningar för de vanliga momskontona.

Som ni ser blir detta en helt orimlig administration för en småföretagare med enskild firma. Utan ekonomiavdelning kan man glömma att detta är ett praktiskt genomförbart alternativ. Men Brysselbyråkraternas IQ-fiskmås lakejer förstår inte verkligheten för dom är så upptagna med sitt fraternerande bland sociteten i Bryssel att dom tappat all form av verklighetsförankring.

Alternativ 3 - Flytta utomlands

Flytta till

Storbritannien och registrera ditt företag där, då slipper du hålla på med moms upp till ca 1 miljon SEK i omsättning, flytta till Guernsey (brittiska kanalöarna) som inte har något momssystem. Du kan även registrera dig på Jersey som har 5% moms men bara för de som säljer för över ca 3 miljoner = samma som England fast högre gräns. Rent formellt är du ändå skyldig att registrera dig för MOSS-moms men

eftersom du inte behöver vara momsregistrerad sker ingen revision av momshantering och eftersom privatpersonerna i EU inte har någon bokföring och inte är föremål för revision på sina inköp kommer man lätt kunna flyga under radarn med detta alternativ om man bara säljer tjänster.

Alternativt flyttar du till land utanför EU..

Förslag till Politiker och EU

Så här löser ni problemet med moms på digitala tjänster. Eftersom man kan undanta

banktjänster och

försäkringar från moms bara för att EU aldrig lyckats komma överens om hur momsen ska hanteras på dessa tjänster kan man

naturligtvis undanta digitala tjänster från moms också. Anledningen till att Bank & Försäkring är momsfria:

Övriga tjänster som är undantagna från moms inom de flesta EU-länder inkluderar bl.a. Fastigheter, Post, Utbildning och Sjukvård. Det finns alltså inget hinder att lägga till ytterligare en kategori - digitala tjänster.

För att inte döda hela den nya IT-ekonomin inom Europa bör man snarast från politiskt håll förhandla fram ett avtal inom EU om momsfrihet för digitala tjänster så att företagen får rimliga förutsättningar för att kunna bedriva verksamhet inom EU. Den gamla ekonomin inom EU är ett skeppsvrak och den nya IT-ekonomin förtvinar och EU gör sitt bästa för att döda den helt. I Sverige går politikerna dessutom ett steg längre och gör det extra svårt för IT-företag att locka och behålla rätt kompetens genom sanslöst höga skatter på optioner. De företag som inte går under flyr utanför EU.

Detta krävs för att lösa problemet: Arbetsorder till politikerna med PRIORITET 1: EU måste snarast förhandla fram ett avtal om undantag för moms på digitala tjänster och samtidigt omedelbart avveckla MOSS-momssystemet för elektroniska tjänster. Punkt slut. VERKSTÄLL!

Det är dags att ersätta Riksdagen och EU-parlamentet med personer som har förankring i verkligheten och som besitter den allt mer sällsynta egenskapen SUNT FÖRNUFT. Det fungerar inte att ha moms på IT-tjänster i dagens globala och digitala samhälle. Moms är något man kan ha på varor och möjligtvis tjänster som säljs inrikes. Men den väg EU valt för moms på digitala tjänster är förödande och kan bara sammanfattas med: IQ-Fiskmås. Vill vi att fiskmåsar ska styra över oss år 2016?

Skatteverkets ställningstagande 20170130 - Angående Virtuella varor som exempelvis skins